Seit dem 1. Januar 2025 gilt in Deutschland die Pflicht zur Ausstellung von E-Rechnungen. Aufgrund des hohen Umsetzungsaufwands für Unternehmen wurden jedoch Übergangsregelungen bis 2028 geschaffen. Trotz dieser Fristen müssen inländische Unternehmer bereits jetzt in der Lage sein, E-Rechnungen zu empfangen und zu verarbeiten.

Weiterlesen

Tag Archives: Steuerrecht

Umsatzsteuer: Keine Ist-Besteuerung bei freiwilliger Buchführung

Unternehmer müssen die Umsatzsteuer grundsätzlich nach vereinbarten Entgelten berechnen – unabhängig davon, ob der Kunde bereits gezahlt hat. Diese sogenannte Soll-Besteuerung kann die Liquidität belasten. Kleinere Unternehmen und Freiberufler haben jedoch die Möglichkeit, auf Antrag zur Ist-Besteuerung zu wechseln, sodass die Umsatzsteuer erst bei Zahlungseingang ans Finanzamt abgeführt werden muss.

Weiterlesen

Firmenwagen: Kein Anschein der Privatnutzung trotz dürftigem Fahrtenbuchs

Unternehmer, die einen Firmenwagen nutzen, stehen oft vor der Herausforderung, den sogenannten „Beweis des ersten Anscheins“ für eine private Nutzung zu entkräften. Ohne Fahrtenbuch wird pauschal unterstellt, dass das Fahrzeug auch privat genutzt wird – mit steuerlichen Konsequenzen. Doch ein aktuelles Urteil des Bundesfinanzhofs (BFH) zeigt, dass auch andere Nachweise den Anscheinsbeweis erschüttern können.

Leiharbeitnehmer aufgepasst: Mehr Fahrtkosten steuerlich absetzbar?

Leiharbeitnehmer stehen in einem Arbeitsverhältnis mit dem Verleiher, nicht mit dem Entleiher. Ihre Einsätze sind oft befristet, was steuerliche Fragen zu Fahrtkosten aufwirft: Können sie ihre Fahrten zur Arbeit nach Reisekostengrundsätzen oder nur mit der Entfernungspauschale absetzen? Der Bundesfinanzhof (BFH) und das Finanzgericht Düsseldorf haben hierzu wichtige Urteile gefällt – mit erfreulichen Ergebnissen für Leiharbeiter.

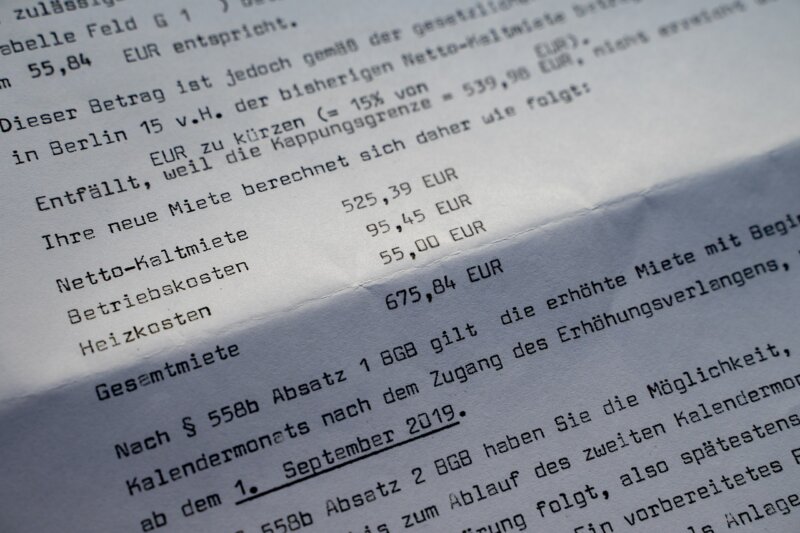

Datenschutz: Mietverträge dürfen ans Finanzamt weitergegeben werden

Das Finanzamt darf von Vermietern die Vorlage von Mietverträgen verlangen – auch wenn dadurch personenbezogene Daten der Mieter offengelegt werden. Dies hat der Bundesfinanzhof (BFH) in einem aktuellen Urteil klargestellt. Erfahren Sie, was Vermieter beachten müssen und wie der Datenschutz dabei gewahrt bleibt.

Jahresanfang: Wichtige Überprüfung für GmbH-Gesellschafter und Geschäftsführer

Der Beginn des Jahres bietet eine ideale Gelegenheit, die Satzung Ihrer GmbH sowie den Anstellungsvertrag des Gesellschafter-Geschäftsführers zu überprüfen. Anpassungen sind häufig notwendig, um steuerliche Risiken zu vermeiden. Hier erfahren Sie, welche Punkte besonders beachtet werden sollten.

Neue Wirtschafts-Identifikationsnummer ab November 2024

Ab November 2024 startet die schrittweise Einführung der neuen Wirtschafts-Identifikationsnummer (W-IdNr.) für wirtschaftlich Tätige in Deutschland. Diese eindeutige Identifikationsnummer wird allen Unternehmen, unabhängig von ihrer Rechtsform, zugeteilt. Ziel der W-IdNr. ist es, die Kommunikation zwischen Unternehmen und Behörden sowie zwischen den Behörden selbst zu vereinfachen. Die Vergabe erfolgt durch das Bundeszentralamt für Steuern (BZSt) ohne zusätzliche Kosten und wird bis 2026 vollständig abgeschlossen sein.

Fahrten zur Arbeit: Kürzeste oder verkehrsgünstigste Straßenverbindung?

Fahrten zwischen Wohnung und erster Tätigkeitsstätte können als Werbungskosten oder Betriebsausgaben über die Entfernungspauschale abgesetzt werden (§ 9 Abs. 1 Nr. 4 EStG). Dabei ist es wichtig zu wissen, ob die verkehrsgünstigste Straßenverbindung oder die kürzeste Strecke angesetzt werden darf. Für die ersten 20 Kilometer gibt es eine Pauschale von 30 Cent pro Kilometer, ab dem 21. Kilometer sind es 38 Cent, unabhängig vom benutzten Verkehrsmittel.

Ab 2025: 4-Tages-Frist für die Bekanntgabe von Steuerbescheiden

Ab dem 1. Januar 2025 tritt eine wichtige Änderung in Kraft, die die Frist zur Bekanntgabe von Steuerbescheiden betrifft. Aufgrund des neuen Postrechtsmodernisierungsgesetzes vom 15.7.2024 verlängern sich die Postlaufzeiten. Bislang galt ein Steuerbescheid drei Tage nach dem Versand durch die Post als zugestellt. Künftig wird diese Frist auf vier Tage verlängert, was auch Auswirkungen auf die elektronische Übermittlung hat.